CNPC aprova mudança na legislação e permite marcação de títulos na curva nos planos CV e CD

CNPC aprova mudança na legislação e permite marcação de títulos na curva nos planos CV e CD

Após movimento ativo da Petros, com a participação de outras grandes Entidades Fechadas de Previdência Complementar (EFPC), além da Superintendência Nacional de Previdência Complementar (Previc), órgão fiscalizador, Abrapp e Anapar, a regra que obrigava a marcação de títulos públicos a mercado nos planos de Contribuição Variável (CV) e Contribuição Definida (CD) das EFPC, como a Petros, foi revogada.

Em reunião realizada nesta quarta-feira (11/12), o Conselho Nacional de Previdência Complementar (CNPC) aprovou, por unanimidade, nova regra que altera a Resolução CNPC nº 43, de 2021, de forma a permitir que as entidades possam contabilizar os títulos públicos federais na categoria “mantidos até o vencimento” (a chamada “marcação na curva”), independentemente da modalidade do plano de benefícios, seja na fase de acumulação ou de concessão de benefícios.

A nova regra foi construída com base nas melhores práticas contábeis internacionais e encerra um período de quatro anos em que os fundos de pensão foram obrigados a registrar os ativos a mercado nessas modalidades de planos. Essa obrigatoriedade acrescentava riscos de mercado nos planos, em decorrência das oscilações diárias dos preços desses papéis, refletindo em efeitos negativos na rentabilidade e resultados desses planos de benefícios, além de levar as entidades a adquirirem papéis de curto prazo, para reduzir os impactos da volatilidade.

A norma também traz um dispositivo transitório para os títulos e valores mobiliários em “estoque” que foram anteriormente contabilizados em “títulos para negociação”. Para essa situação específica será, excepcionalmente, permitida a reclassificação, até 31 de dezembro de 2026, como forma de permitir que as entidades possam compatibilizar a contabilidade com o seu modelo de negócios.

“Esta é uma importante vitória para os fundos de pensão, que têm o longo prazo como natureza, conferindo maior segurança e previsibilidade, protegendo os planos da volatilidade, e para os participantes, que viam suas reservas de poupanças sendo impactadas pela contabilização dos ativos”, destacou nosso presidente Henrique Jäger, que atuou diretamente pelo aprimoramento da legislação, participando de diversas reuniões com autoridades do setor e, ainda, à frente de importantes discussões sobre o tema em eventos e na imprensa, incluindo artigo publicado recentemente.

“As mudanças acompanham a evolução do sistema, contribuindo para o desenvolvimento do mercado de previdência complementar fechada, ao abrir oportunidades para as fundações aportarem mais recursos em títulos públicos de longo prazo, o que é benéfico também para a economia do país”, complementou Henrique.

Segundo o CNPC, como condição para que esse registro possa ser feito, deve ser demonstrado que o plano de benefícios possui intenção e capacidade financeira de manter os títulos até o vencimento.

Mudança trará mais segurança aos investimentos

Os títulos públicos representam pouco mais da metade dos ativos da Petros, que administra um patrimônio de cerca de R$ 134 bilhões. Planos de benefício definido concentram esses papéis, com alocação de cerca de 73%, em função da estratégia de imunização, a maior parte com marcação na curva, que oferece maior segurança e previsibilidade de retorno, aspectos fundamentais para os planos de previdência.

A partir de agora, planos como PP-2 (CV) e PP-3 e FlexPrev (CD) poderão adquirir papéis de longo prazo contabilizados na curva, em vez de a mercado, uma mudança que abre caminho para estratégias que proporcionem mais proteção aos investimentos.

O PP-3 também está em fase de pagamento de benefícios, mas devido à restrição de marcação na curva nesta modalidade de plano, as alocações em renda fixa se concentraram em fundos de investimentos e em ativos de curto prazo, que têm volatilidade, afetando a rentabilidade do plano.

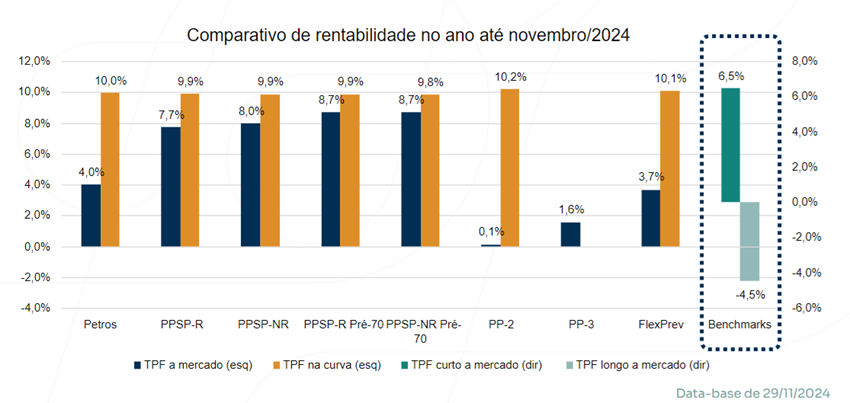

Para se ter uma ideia, o título do Tesouro Nacional com vencimento em 2045 (NTN-B 2045), por exemplo, rendeu este ano, até novembro, 9,6% com marcação na curva. Na marcação a mercado, a rentabilidade foi negativa, de -5,2%. No gráfico abaixo, é possível verificar o impacto dessa contabilização nos planos.

Títulos marcados na curva versus a mercado

Agora, com a mudança na legislação, a Petros realizará estudos, envolvendo as áreas de governança, riscos e investimentos, visando buscar as melhores opções para PP-3, PP-2, FlexPrev e outros planos CD e CV, diante da oportunidade de registrar títulos públicos de longo prazo pelo valor do vencimento, casando esses papéis com as necessidades de pagamento dos planos.