Juros nos EUA e riscos locais impactam rentabilidade em abril

Juros nos EUA e riscos locais impactam rentabilidade em abril

O comportamento do mercado nos EUA causou forte impacto na economia brasileira em abril. Por lá, dados de emprego e atividade econômica mantiveram a inflação em alta e, com isso, o início do ciclo de redução nas taxas de juros foi postergado. Na busca pelos retornos com baixo risco dos títulos americanos, investidores diminuem a alocação em mercados emergentes, como o brasileiro. Além disso, as incertezas fiscais do país e uma menor clareza na magnitude dos cortes de juros aumentaram a aversão ao risco por parte do mercado. Com isso, o mês foi de impactos negativos nos principais indicadores do mercado – o Ibovespa, benchmark para a renda variável, caiu -1,70%, enquanto o IMAB 5+, benchmark dos títulos públicos indexados ao IPCA com prazo superior a cinco anos, e o IHFA, referência para fundos multimercado, desvalorizaram -2,91% e -1,49%, respectivamente. Já o CDI, referência para renda fixa, subiu 0,89%.

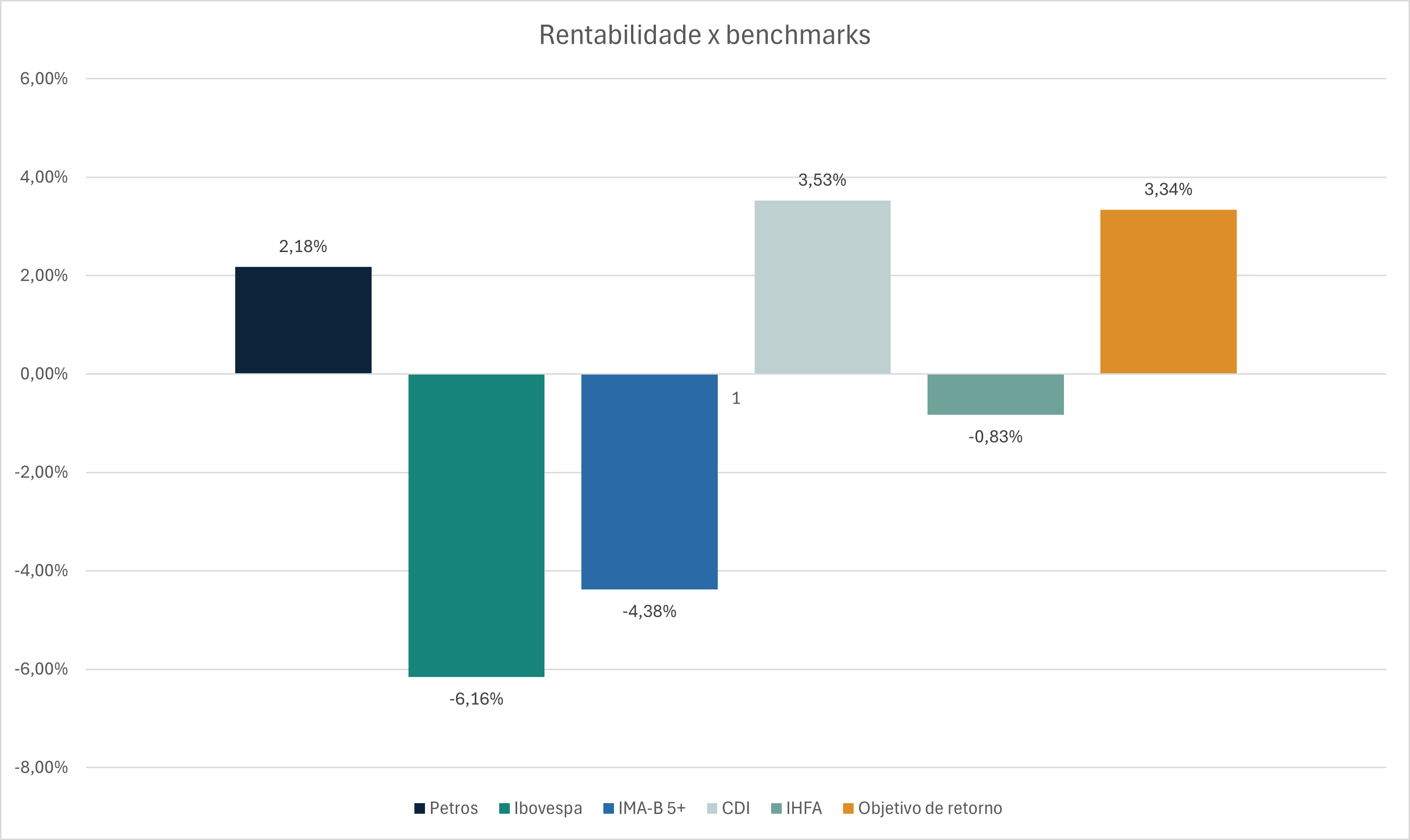

Apesar desse cenário, o resultado prévio dos investimentos consolidados Petros ficou no campo positivo, com valorização de 0,14% em abril, mas abaixo do objetivo de retorno médio da Fundação, de 0,73%. No ano, a rentabilidade acumulada é de 2,18%, ficando aquém da meta de 3,34%, mas acima de importantes indicadores de mercado, conforme abaixo:

Títulos públicos sustentam resultado

O resultado foi sustentado pelo segmento de renda fixa, que concentra mais de 80% da nossa carteira e rendeu 0,59% no mês, principalmente com os títulos públicos marcados na curva (que não apresentam oscilação de preços frente os movimentos de mercado), registrando ganhos de 0,73%. Por outro lado, o desempenho do segmento foi freado pelos fundos de investimentos atrelados à inflação, que encerraram o período em queda frente os impactos negativos no mercado neste período.

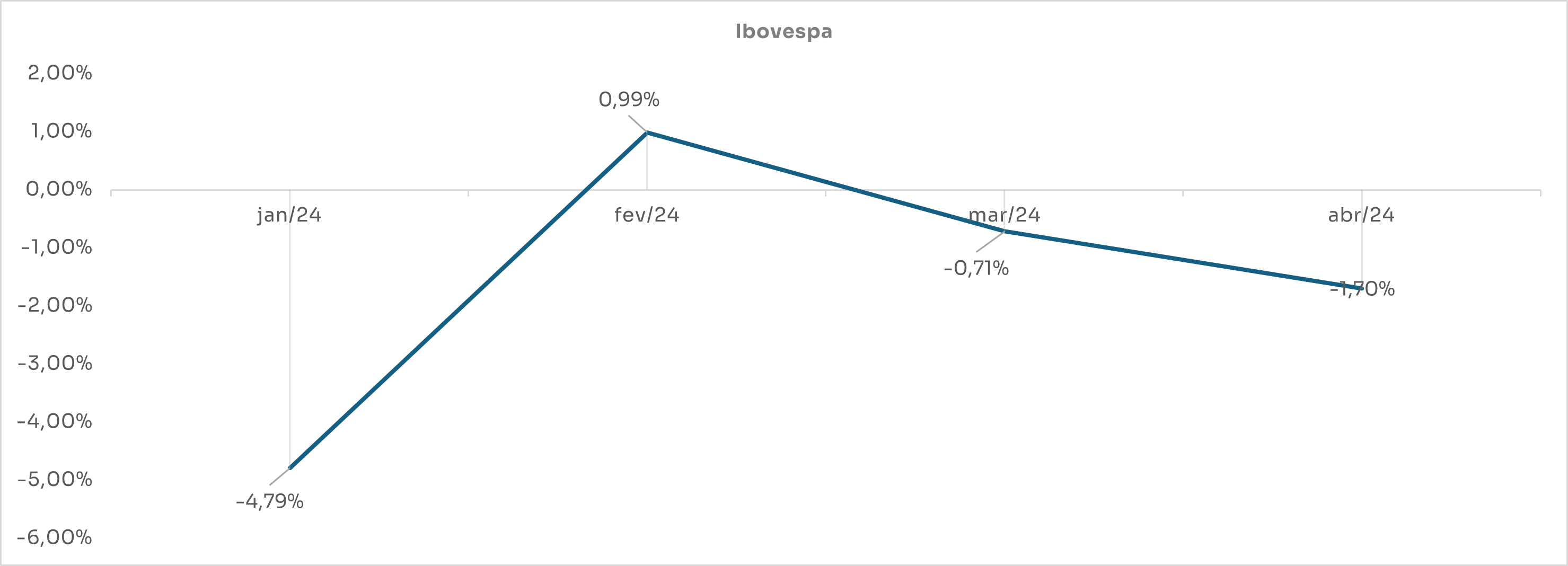

Já a renda variável acompanhou o momento turbulento do mercado de ações, provocado, principalmente, pela manutenção dos juros altos nos EUA, pelo acirramento do conflito no Oriente Médio e, pelo lado doméstico, por incertezas em relação ao controle fiscal. Conforme informado, o Ibovespa encerrou o mês em baixa de -1,70%, com retração acumulada de -6,16% no ano, o pior resultado para os quatro primeiros meses de um ano desde 2020, quando houve o início da pandemia.

Para a Petros, a restrição de investimentos em papéis da Petrobras torna o cenário ainda mais desafiador. Em abril, as ações da companhia, com valorização de dois dígitos, evitaram uma queda ainda maior do Ibovespa. Com isso, nossos investimentos em renda variável registraram recuo de -3,51% no mês, com acumulado negativo de -6,79% no ano.

Cenário para maio

O desempenho do primeiro quadrimestre esfriou o otimismo do início do ano, criado pelos recordes alcançados pelo Ibovespa em 2023. Porém, a expectativa é que o início do ciclo de redução dos juros americanos, esperado para este ano, impulsione os mercados globais. Na primeira semana de maio, apenas a manutenção dos níveis de juros americanos - descartando novas altas - somada à melhoria na perspectiva da nota de crédito do Brasil pela agência Moody’s, animaram os investidores: nos dois dias após o feriado, a alta do Ibovespa somou 2,05%. Porém, a decisão do Comitê de Política Monetária (Copom) do Banco Central de reduzir o ritmo de cortes da taxa Selic pode influenciar negativamente o apetite dos investidores.

Mesmo diante do cenário desafiador, nosso time de investimentos segue atento às oportunidades apresentadas pelo mercado, com o objetivo de obter o melhor retorno ajustado ao risco para o patrimônio dos nossos participantes, com foco em atingir os objetivos de retorno dos planos. Para os planos de benefício definido, a conclusão da estratégia de imunização oferece maior estabilidade, dado o alto nível de alocações em títulos públicos, ativos de menor risco. Já para os planos de contribuição variável e contribuição definida, nosso foco continuará na priorização pela diversificação do portfólio, em busca da maior eficiência das carteiras com alocações em diferentes mercados e classes de ativos. Para acompanhar a rentabilidade do seu plano, acesse o Painel de Investimentos, no Portal Petros.